Gefahren von CBDCs und warum Pascale Bruderer falsch liegt

Die ehemalige Ständerätin, Pascale Bruderer, fordert in einem Kommentar die Einführung eines so genannten digitalen Frankens. Das ist potenziell mit desaströsen Folgen für die Bevölkerung verbunden.

Im letzten Dezember wurden zwei Schweizer Bundesratssitze neu besetzt. In der Vorauswahl der Kandidatinnen und Kandidaten brodelte die Gerüchteküche. Verschiedene Medien brachten den Namen Pascale Bruderer für den SP-Sitz ins Spiel. Leider hat sich die ehemalige Ständerätin selber frühzeitig aus dem Spiel genommen. Sie schätze ihr neues Leben als Unternehmerin und Verwaltungsrätin und möchte nicht zurück ins politische Scheinwerferlicht. Kann man gut nachvollziehen, aber für die Schweiz fand ich das schade. Nicht nur, weil sie den schönsten Kanton vertreten hätte, ich halte sie auch für eine sehr fähige und ideologisch wenig festgefahrene SP-Politikerin.

Enttäuscht las ich dann aber ihren Kommentar in der Weltwoche zum digitalen Franken. "Vergessen wir Krypto! Der Schweizer Franken muss digital werden." schreibt sie. Während ich mit dem Krypto Teil einverstanden bin (leider inkludiert sie da Bitcoin), ist der zweite Teil gar nicht im Sinne der Bevölkerung. Im Gegenteil, insbesondere die von ihr geforderten "retail CBDC" (Central Bank Digital Currencies, mehr dazu unten) zentralisieren die Macht noch viel mehr in den Händen weniger und haben potenziell desaströse Auswirkungen auf unsere Privatsphäre.

TLDR - Alles Relevante in weniger als 60 Sekunden

CBDC (digitales Geld von Notenbanken) gibt es in zwei Formen: Wholesale CBDC für Transaktionen zwischen (Noten-)Banken und Retail CBDC für die breite Bevölkerung.

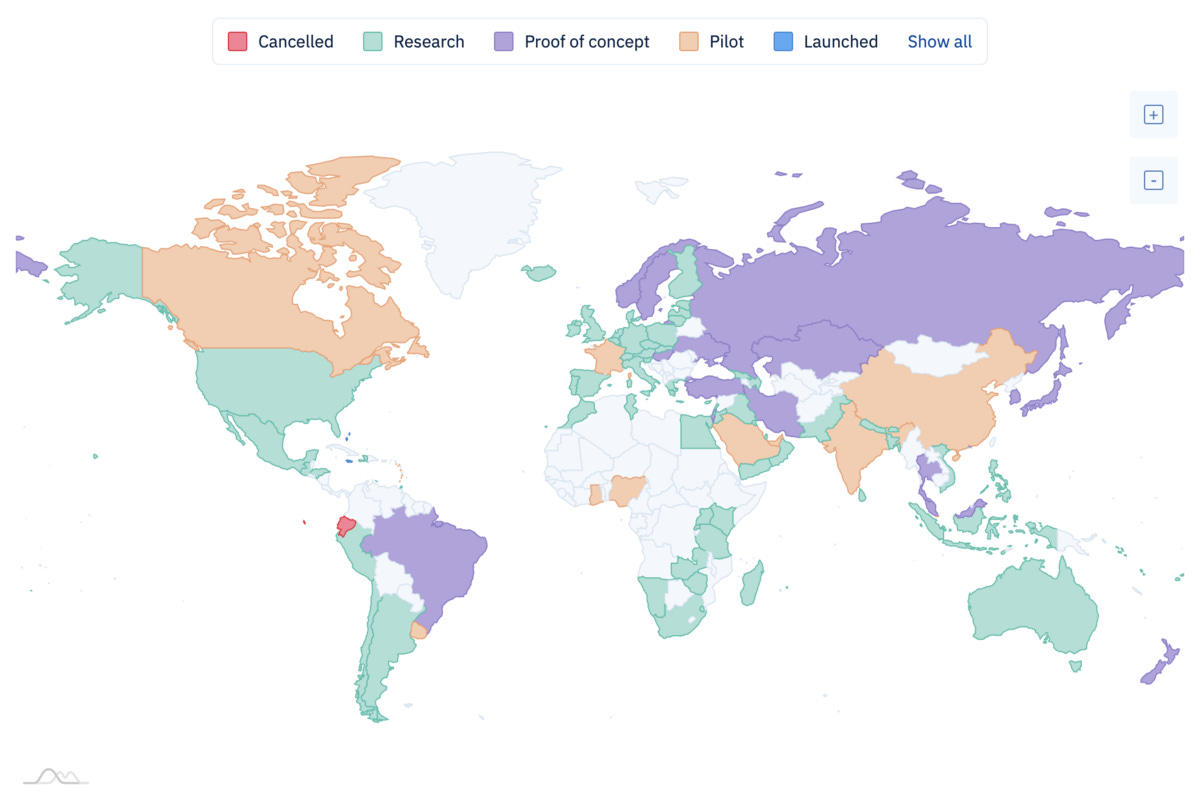

- Die Entwicklung steckt noch in den Kinderschuhen, schreitet aber schnell voran. Es ist noch nicht klar, für welche Art sich die verschiedenen Länder entscheiden werden.

- Insbesondere Retail CBDC kommen mit riesigen Gefahren. Diese sind:

- Verlust der Privatsphäre: Alle Transaktionen und Investitionen werden gespeichert.

- Programmierbares Geld: Geld könnte Wert verlieren, je nach dem wofür man es verwenden möchte.

- Cybersicherheit: Grosse Risiken durch Zentralisierung auf eine Entität.

- Geldpolitik auf Steroiden: Noch mehr Inflation und ggf. noch mehr Zwang, das Geld so schnell wie möglich auszugeben.

- Zentralisierung der Macht: Noch mehr Macht bei demokratisch nicht legitimiertem Gremium von Notenbanker.

Was versteht man unter CBDC und welche Arten gibt es?

CBDC steht für Central Bank Digital Currencies, sprich für digitales Zentralbankengeld. Im Gegensatz zu anderen digitalen Währungen sind CBDCs an eine nationale Währung gebunden und unterliegen damit der Aufsicht der Zentralbank.

Es gibt hauptsächlich 2 Arten von CBDCs : Retail und Wholesale.

Retail CBDC ist eine digitale Währung, die von Zentralbanken für den Allgemeingebrauch ausgegeben wird und von Einzelpersonen und Unternehmen verwendet werden kann. Sie kann dementsprechend dazu verwendet werden, Waren und Dienstleistungen zu kaufen, Schulden zu begleichen und Geldtransfers durchzuführen.

Wholesale CBDC auf der anderen Seite können ausschliesslich für den Zahlungsverkehr zwischen Finanzinstituten und Zentralbanken verwendet werden. Es ist ein rein elektronische Finanzinstrument, das für die Abwicklung von grossen und komplexen Geschäfts- und Finanztransaktionen zwischen (Zentral-)Banken verwendet wird.

Natürlich gibt es auch Hybridformen. Praktisch alle Nationalbanken tüfteln an möglichen Lösungen für ihre jeweiligen Länder. Die Webseite www.cbdctracker.org führt den jeweiligen Status genau nach.

Was ist die aktuelle Sicht der SNB auf CBDC?

Die Schweizerische Nationalbank (SNB) hat sich noch nicht zu einem Ja oder Nein zu CBDC bekannt. Sie haben wohl angekündigt, dass die potenziellen Auswirkungen und die verschiedenen Möglichkeiten erforscht und untersucht werden, aber noch nichts Konkretes.

Anfang 2022 hat die SNB, zusammen mit der BIS (Bank for International Settlement) und der SIX, erfolgreich ein "wholesale CBDC" Pilotprojekt abgeschlossen. Das Projekt Helvetia war insbesondere dazu da, Transaktionen zwischen den verschiedenen Banken und der SNB zu testen. Quasi als technische Ablösung des bisherigen Zahlungssystems.

Die SNB hat sich zudem in der Vergangenheit stets so geäussert, dass die Einführung einer CBDC in Absprache mit den Finanzinstituten und der FINMA erfolgen würde und den Charakteristiken des hiesigen Finanzplatzes entsprechen müsste.

So weit so gut, aber was sind denn nun die Gefahren von CBDC?

Wholesale CBDC sind wohl weniger gefährlich, aber eine Lösung auf ein nicht-existierendes Problem. Zumindest konnte noch niemand aufzeigen, wo genau das Problem liegt beim heutigen Interbanken-Transfer von Geld. Dauern Transaktionen zu lange oder ist es zu wenig sicher? Beides wohl eher nicht.

Anders sieht es bei Retail CBDC aus. Es ist, wie oben beschrieben, nicht davon auszugehen, dass die Schweiz hier vorpreschen wird, aber in der heutigen globalisierten Welt sollten wir nicht vom Sonderfall Schweiz auf die Allgemeinheit schliessen. Ausserdem gibt es PolitikerInnen, wie bspw. Pascale Bruderer, die trotzdem nach genau einer solchen Retail CBDC fordern. Sie schreibt nämlich:

"Anreize für Ökostrom, lokalen oder fairen Einkauf können direkt in Transaktionen einprogrammiert werden, bei Bedarf samt Identitäts- oder Alterskontrolle. Und Lugano könnte mit dem "franco digitale" auf ein Schweizer Produkt setzen, statt wie heute auf Bitcoin und Tether."

Und genau da liegen die grossen Gefahren begraben. Retail CBDC sind ein Eldorado für Anhänger von Orwellschen Überwachungs- und Allmachtsstaaten. Konkret sind es folgende Gefahren:

Privatsphäre: Bei CBDC können sämtliche Transaktionen verfolgt werden. Der genaue Geldfluss, jeder Einkauf und jede Investition kann genau analysiert und der Halterin zugeordnet werden.

Programmierbares Geld: Wie Pascale Bruderer richtig schreibt, können CBDC programmiert und zur "Erziehung" der Bevölkerung verwendet werden. Sollten korrupte Regierungen entscheiden, dass ab sofort Geld entweder nur noch im Inland ausgegeben werden sollte (bspw. in afrikanischen Staaten), oder dass die monatliche Ration Spaghetti (aufgrund des neusten Gesundheitswahns) erreicht ist, kann eine CBDC einfach nicht mehr funktionieren.

Cybersicherheit: Zentralbanken sind wie es der Name schon sagt, erstens zentral und zweitens eine Bank. Zentrale Entitäten kommen immer mit erhöhtem Risiko vor Angriffen ggü. dezentral organisierten Strukturen.

Bisherige Geldpolitik auf Steroiden: In China hat man bereits getestet, wie man CBDC zum schnellstmöglichen Konsum einsetzen könnte. Geld muss in einer limitierten Periode ausgegeben werden, sonst verliert es sofort den Wert. Bspw. du kriegst deinen Lohn, aber wenn du ihn nicht nach sechs Monaten ausgegeben hast, wird er wertlos. Wir haben bereits gesehen, zu wieviel Inflation und Konsumzwang die Geldpolitik der letzten zehn Jahre führte - mehr davon wollen wir sicher nicht.

Zentralisierung der Macht: Retail CBDC den Notenbanken und den PolitikerInnen eine unheimliche Machtfülle. Ein paar - meist nicht demokratisch legitimierte - Notenbanker, oft in Zusammenarbeit mit der Politik, bestimmen über den Lebenswandel der Bevölkerung.

Wie oben erwähnt, gehe ich nicht davon aus, dass dies mit all diesen Facetten in der Schweiz möglich sein wird. Aber A) sollte man den Anfängen wehren und B) haben nicht alle das Privileg, die Schweiz als ihr Zuhause zu bezeichnen.

Die Geschichte und teils auch die Gegenwert zeig(t)en, wie desaströs zu viel Macht bei wenigen Menschen ist. Der Erfolg der Schweiz beruht unter anderem auf dezentralen Strukturen und einer weitgehend unabhängigen Nationalbank. Stellen wir sicher, dass dies auch in Zukunft so bleibt.

Weitere Ressourcen

Spannender Podcast über CBDC aus der amerikanischen Perspektive. Gefahren und Schwierigkeiten werden gut hervorgehoben:

BTC097: Central Bank Digital Currencies Vs Bitcoin w/ Sam Callahan